Carteras Diversificadas en Renta Fija

Los niveles de rentabilidad de la mayoría de tipos de activo en renta fija siguen atractivos desde un punto de vista histórico

-

+5%

Es la rentabilidad de partida media de la renta fija corporativa de alta calidad, en términos de Yield to Worst (la menor TIR esperable)

Fuente: Bloomberg a 29/04/2024. YTW IndiceBloomberg Global Corporate. -

+80%

Es la correlación histórica entre la rentabilidad de partida y la rentabilidad de los bonos durante los siguientes 5 años

Fuente: Bloomberg a 29/04/2024. YTW IndiceBloomberg Global Corporate. -

5-6%

Es el posible coste de oportunidad de estar invertido en efectivo a lo largo de un periodo de bajadas de tipos

Fuente: Cálculos de Santander (ver ejemplo en el interior)

Hace 11 meses publicamos una nota donde hablábamos de la oportunidad de incrementar duración en las carteras de renta fija toda vez que las subidas de tipos de interés estaban llegando a su fin y los niveles de rentabilidad existentes mitigaban las posibles subidas adicionales y como comentamos en nuestro informe trimestral del 2T de 2024 (Ciclo Suave, recortes moderados), el recorte de tipos se acerca, pero será moderado.

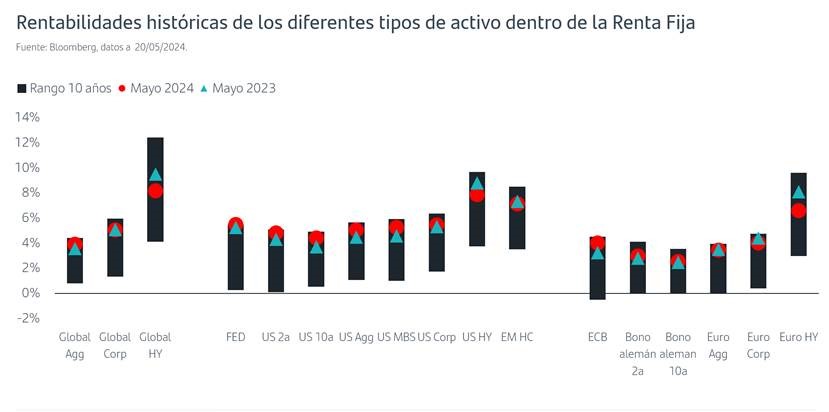

Esta moderación en la rebaja de tipos está poniendo presión especialmente sobre la deuda gubernamental haciendo que durante el mes de abril varios índices entraran en terreno negativo. A pesar de toda la volatilidad que provoca el debate sobre política monetaria la realidad es que con estos niveles de partida la mayoría de los tipos de activo en renta fija presentan unas rentabilidades atractivas desde el punto de vista histórico.

El nivel de partida es importante

Hemos visto que las rentabilidades de los diferentes tipos de activo dentro de la renta fija se encuentran cerca de máximos de los últimos 10 años. La historia nos dice que, en renta fija, las rentabilidades de entrada (en términos de TIR) son una estimación razonable sobre los rendimientos esperados para los siguientes 5 años.

Analizando datos históricos sobre las rentabilidades de partida en diferentes índices y cómo se han comportado durante los siguientes 5 años obtenemos unas correlaciones superiores al 80% en la mayoría de los tipos de activo. En aquellos casos donde la correlación baja del 80% es debido a que el activo sufrió especialmente durante las subidas de tipos de 2022 y 2023, como es el caso de la deuda emergente.

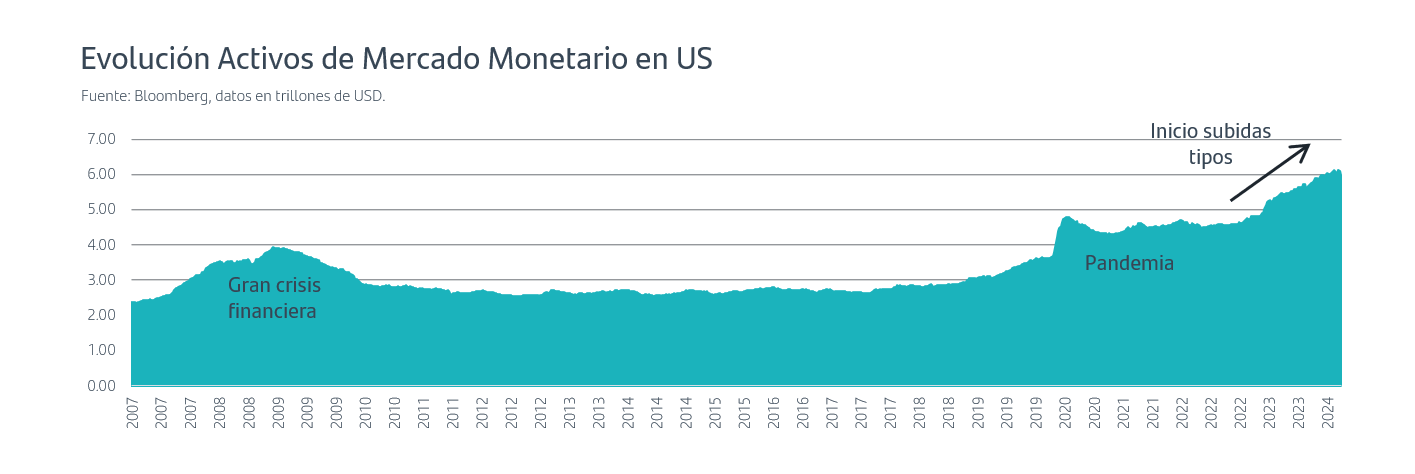

Los activos de mercado monetario en máximos

La tradicional tendencia en acumulación de posiciones en efectivo en periodos de incertidumbre se ha visto reforzadaen los últimos dos años debido a que las subidas de tipos de interés han incrementado el atractivo de invertir en efectivo, en comparación con otras opciones dentro de la renta fija. De hecho, a cierre de Marzo de 2024 las posiciones en activos de mercado monetario en Estados Unidos superaron los $6 Trn suponiendo un máximo histórico. Estos incrementos se han visto también en otras geografías como en la Zona Euro.

¿Cómo aprovechar este entorno de tipos de interés?

Creemos que la mejor opción siempre es optar por una cartera bien diversificada que nos pueda dar acceso a todos los tipos de activo controlando la exposición y el riesgo asumido.

Para ello les recomendamos contactar con su asesor financiero y seleccionar una cartera con varias estrategias globales y flexibles que usen enfoques complementarios de forma que se adapte a su perfil de riesgo.

Información Legal Importante

El presente informe ha sido preparado por Banco Santander, S.A. (“Santander”) con fines exclusivamente informativos y no pretende ser, ni debe ser interpretado como un asesoramiento de inversión, ni es un prospecto u otro material informativo similar. Este material contiene información recopilada de distintas fuentes, como previsiones comerciales, estadísticas, de marketing y económicas, y fuentes de otros tipos. La información de este material también puede haber sido recopilada de terceros, y puede que esta información no haya sido corroborada por Santander y Santander no acepta responsabilidad por dicha información. Toda opinión expresada en este material podría diferir o contradecir las opiniones expresadas por otros miembros de Santander. La información contenida en este material es de carácter general y tiene únicamente fines ilustrativos. No se refiere a jurisdicciones concretas y no es en ningún modo aplicable a situaciones o personas específicas. Asimismo, no representa un análisis exhaustivo y formal de los temas tratados ni establece un juicio de interpretación o de valor sobre su alcance, aplicación o viabilidad. Si bien la información incluida en el presente documento ha sido obtenida por fuentes que Santander considera fiables, la exactitud o integridad de la misma no está garantizada. Santander no asume responsabilidad alguna por el uso que se haga de la información aquí reflejada.